Analyse von Golds Sommersaisonalität, der aktuellen COT-Positionierung und dem Sentiment (5 min Lesezeit)

_____

Nachdem ich in der gestrigen “Big-Picture-Analyse” die relevanten Widerstands- ($1300 & $1400) und Unterstützungsmarken ($1200 & 1050) des Goldpreises erarbeitet habe, widme ich mich heute anderen, preisbeeinflussenden Faktoren: Der Saisonalität, der Positionierung der (Non-) Commercials (COT-Report) sowie dem Sentiment. Auf geht’s!

Saisonales Muster = Vergoldeter Spätsommer?

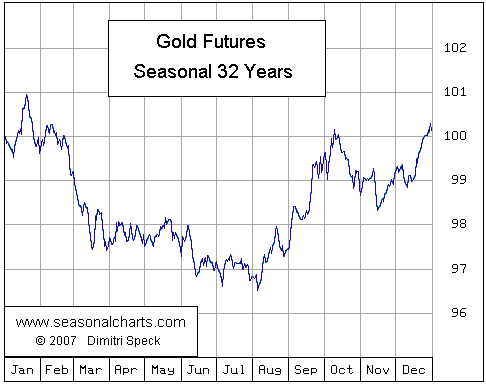

Gemäß dem Durchschnittsverlauf des Gold Futures (GC) der Jahre 1975 bis 2007, tritt Gold Anfang August in die saisonal stärkste Phase des Börsenjahres ein. Gemäß dem unteren Chart, sollten die Kurse bis Anfang Oktober ansteigen.

Quelle: seasonalcharts.com

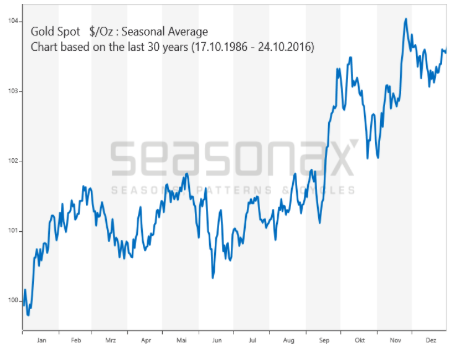

Das saisonale Muster des Goldpreises ändert sich leicht, wenn der durchschnittliche Verlauf des Spot-Preises der letzten 30-Jahre (1986 – 2016) berechnet wird. Aber auch bei diesem Datensatz hat der Goldpreis von Anfang August bis Ende September saisonalen Rückenwind.

Quelle: seasonalcharts.com

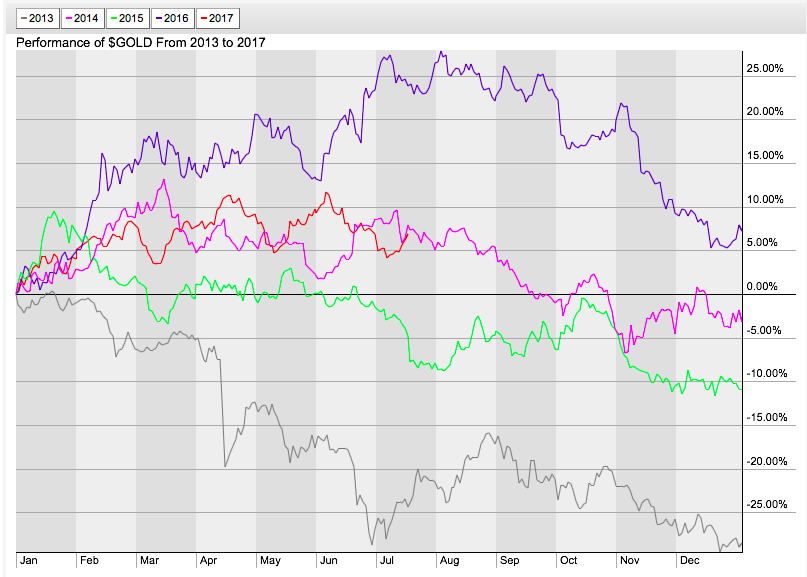

Werfen wir abschließend einen Blick auf die Goldpreisentwicklung der letzten 4 Jahre (2013-2016). Dort sehen wir überraschenderweise, dass sich das starke saisonale Muster in den letzten 4 Jahren im August nur in 2 von 4 Fällen durchsetzen konnte. Im “saisonal starken” September fiel in 3 von 4 Fällen der Goldpreis sogar. Diese neue – vom klassischen saisonalen Muster – divergierende Entwicklung, sollten wir im Hinterkopf behalten.

Quelle: stockcharts.com

COT- Commercials haben gecovert – aber reicht das?

So gut wie alle erfahrenen Goldtrader werfen am WE einen Blick auf den sog. “Commitment of Traders”-Report (COT). Auf Finviz.com kann man die Positionierung der Commercials und Non-Commercials mit dem Preisverlauf des Goldes abgleichen. Im unteren Gold-Wochenchart habe ich 4 Punkte grün markiert, an welchen die Commercials (z.B. Großbanken, Minen) ihre Preis-Absicherungen vollständig aufgelöst hatten. Danach kam es in allen Fällen zu einer mehrwöchigen (Mini-) Rally am Goldmarkt. Die derzeitige Positionierung der Commercials ist allerdings noch ein Stückchen von den grün markierten “Extremniveaus” entfernt. Von Mitte 2013 bis Ende 2015 kam es des Öfteren zu einer Commercial-Positionierung auf diesem Niveau (siehe orangfarbene Horizontale), ohne das daraus eine nachhaltige Aufwärtsbewegung folgte. Folglich liegt in meinen Augen noch kein “astreines COT-Kaufsignal” vor, aber das Bild ist zumindest leicht positiv.

Quelle: Finviz.com, eigene Markierungen

Sentiment – Who let the Bears out?

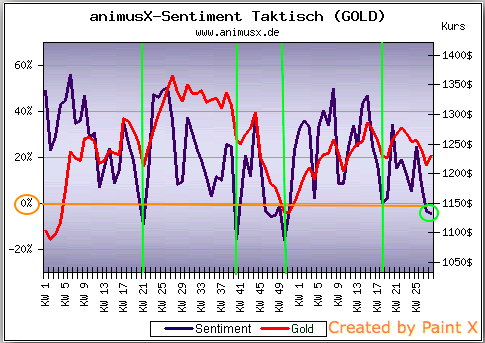

Abschließend werfe ich noch einen Blick auf das aktuelle, kurzfristig ausgerichtete Goldsentiment, berechnet von AnimusX.de. Wir sehen, dass sich der zuletzt gemessene Sentimentwert unterhalb der 0%-Marke befindet. Sentimentwerte auf oder unter der 0%-Marke hatten in den vergangenen Monaten nie sehr lange Bestand und gingen Hand in Hand mit bedeutenden Preistiefständen. Das heißt, dass aus Sentimentsicht in den nächsten 4 bis 12 Wochen mit einem steigenden Goldpreis zu rechnen ist.

Quelle: AnimusX.de, eigene Markierungen

Fazit

- Das langfristige saisonale Muster von Gold spricht für steigende Kurse in den Monaten August bis September, jedoch kam es in den letzten 4 Jahren zu einer Divergenz zwischen den Preisentwicklungen der Sommermonate der jeweiligen Jahre und der historischen Saisonalität. Deshab vorsicht!

- Die Positionierung der Gold-Commercials ist als leicht “bullisch” zu werten, jedoch fehlt noch eine vollständige Auflösung der Absicherungsgeschäfte, um ein klares und nachhaltiges Kaufsignal zu generieren.

- Das Sentiment unter deutschen Goldanlegern ist schlecht, was auf ein zeitnahes Gold-Preistief und eine mehrwöchige Rally schließen lässt.

Alright, nach der Preisanalyse gestern und der Auswertung von Saisonalität, COT-Positionierung und Sentiment, bin ich nun etwas bullischer für die Goldpreisentwicklung in den nächsten 4-8 Wochen gestimmt. Solange jedoch die $1300 nicht fallen, bleibe ich nur “verhalten optimistisch” und halte mich noch mit Long-Trades in diesem Sektor zurück.

Morgen werde ich diese kleine Miniserie mit einem Blick auf ausgewählte Makro-Determinanten der Goldpreisentwicklung ($, Anleihezinsen etc.) abschließen. Till then… ✌️